La normativa tributaria española contiene una obligación de información para aquellas personas físicas y entidades que sean residentes fiscales en España, y que mantengan bienes o derechos en el extranjero, los cuales pueden verse obligados a presentar el Modelo 720 ante la Agencia Estatal de la Administración Tributaria, antes del próximo día 31 de marzo.

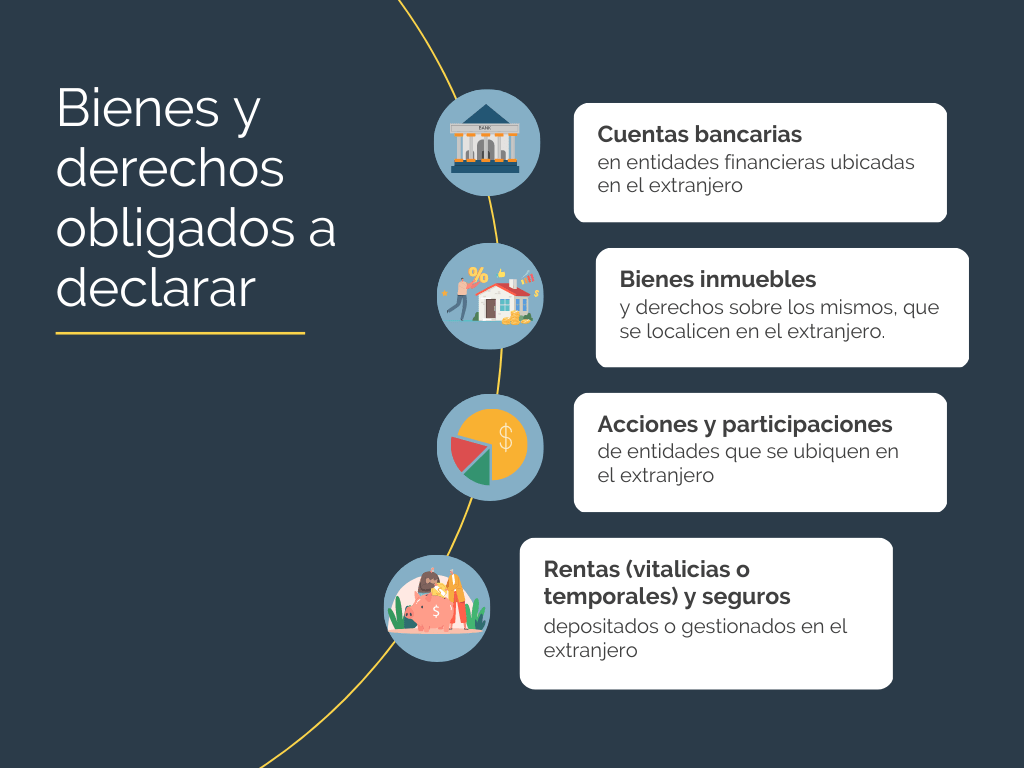

El Modelo 720 es una declaración informativa sobre bienes y derechos situados en el extranjero, cuya finalidad es la de informar a la Administración sobre la disposición de bienes inmuebles y derechos ubicados fuera de España, así como del estado de cuentas que se dispongan en entidades financieras ubicadas fuera del territorio nacional. Por su parte, dentro de la declaración deberá incluirse también información sobre seguros, rentas, valores o derechos obtenidos en el extranjero.

Esta obligación de información, que fue introducida por la Ley 7/2012, de 29 de octubre, fue declarada nula por parte del Tribunal de Justicia de la Unión Europea el pasado 22 de enero de 2022, pero únicamente en lo referente a su imprescriptibilidad y a su régimen sancionador, lo que obligó al legislador español a adaptar la normativa reguladora de este Modelo por medio de la Ley 5/2022, de 9 de marzo. Sin embargo, a pesar de este pronunciamiento de la justicia europea, la obligación de presentar el Modelo 720 sigue vigente, por lo que es recomendable revisar la posible obligación de presentarlo ante la Agencia Tributaria.

📌 ¿Quién está obligado a presentar el Modelo 720?

Deberán presentar el modelo 720 todas aquellas personas físicas y jurídicas, que sean residentes fiscales en España, y sean titulares, representantes, autorizados, beneficiarios o que ostenten poderes de disposición sobre los siguientes bienes o derechos situados en el extranjero, siempre y cuando su valoración a 31 de diciembre del año 2022 sea superior a 50.000 euros.

Y las empresas, ¿también tienen que presentar este Modelo 720?

La normativa prevé que, en el caso de personas jurídicas, no existirá obligación de presentar este Modelo cuando la Sociedad tenga contabilizados en sus estados financieros los activos localizados en el extranjero, de forma que los mismos puedan identificarse de manera individualizada.

De esta forma, en el mayor de los casos, este requisito se verá cumplido por las Sociedades que tengan registrados en su contabilidad los bienes, activos y valores mantenidos en el extranjero y, por lo tanto, por regla general no existirá obligación de presentar el Modelo 720 en su caso.

¿Cómo se valoran los bienes y derechos?

Para determinar si los bienes y derechos mantenidos fuera de España superan el umbral de 50.000 euros y por lo tanto, deben declararse por medio del Modelo 720, deberá atenderse a las siguientes reglas de valoración:

- Cuentas bancarias: deberá atenderse al saldo de la cuenta a 31 de diciembre de 2022, o bien el saldo medio correspondiente al último trimestre de dicho año, en caso de ser superior.

- Bienes inmuebles: se tomará el valor de adquisición del inmueble. En el caso de haberse adquirido mediante herencia o donación, se tomará el valor real del inmueble en el momento de su adquisición.

- Acciones y participaciones en entidades: debe hacerse una distinción en función del tipo de entidad en el que se mantenga la participación:

a) Valores sometidos a negociación en mercados organizados: se computará el valor de negociación media del cuarto trimestre del año 2022, o por su valor de cotización a 31 de diciembre de dicho período.

b) Valores no sometidos a negociación en mercados organizados: respecto estos valores, habrá que diferenciar entre:

👉 Si se trata de acciones o participaciones de una entidad que haya sido auditada (de forma obligatoria o voluntaria), su valoración se realizará por el valor teórico resultante del último balance aprobado, siempre que el informe de auditoría haya resultado favorable.

👉 En el resto de los casos, se tomará el mayor de los siguientes tres valores:

- Valor nominal

- Valor teórico resultante del último balance aprobado

- Valor que resulte de capitalizar al tipo del 20% el promedio de los beneficios de los tres ejercicios sociales cerrados con anterioridad al 31 de diciembre del año 2022 (es decir, 2020, 2021 y 2022). A estos efectos, se computarán como beneficios los dividendos distribuidos y las asignaciones a reservas, excluidas las de regularización o de actualización de balances.

- Seguros: se tomará el valor de rescate a 31 de diciembre de 2022

- Rentas vitalicias o temporales: se computará el valor de capitalización a 31 de diciembre de 2022

Por otra parte, hay que indicar que, en caso de que los bienes o derechos se hayan adquirido en una moneda diferente al euro, deberá aplicarse el tipo de cambio oficial vigente en la fecha 31 de diciembre de 2022.

Una vez presentado, ¿debe presentarse el Modelo 720 en los siguientes años?

Une vez presentado el Modelo 720, en los años sucesivos sólo existirá obligación de informar cuando se produzca un incremento del valor superior por cada conjunto bien o derecho de 20.000€. En tal caso, deberá presentarse de nuevo el Modelo 720, pero informando únicamente sobre aquel conjunto de bien o derechos que haya superado el referido aumento de 20.000 euros.

¿Qué consecuencias tiene no presentar el Modelo 720 cuando se está obligado?

Tal y como indicábamos anteriormente, mediante la Ley 5/2022, de 9 de marzo, se ha modificado el régimen jurídico de infracciones y sanciones para este modelo, siendo de aplicación el régimen sancionador general previsto por la Ley General Tributaria. De esta forma, las sanciones por no presentar el Modelo 720, o presentarlo de manera incorrecta consistirán en una multa pecuniaria fija o proporcional, que dependerá de cada caso.

… ¿también tengo que declarar las criptomonedas que mantenga fuera de España?

Por el momento, las criptomonedas mantenidas en el extranjero no deberán ser informadas en el Modelo 720. Actualmente el Ministerio de Hacienda ha publicado una Propuesta de Orden por el que se aprueba el Modelo 721, que se configura como una suerte de Modelo 720, en el que se incluirán nuevas obligaciones informativas sobre las monedas virtuales, siendo una declaración que afectará a los saldos y actividades producidos durante el año.

En un principio la aprobación de este Modelo estaba prevista para este año 2023. Sin embargo, finalmente se ha retrasado su publicación hasta el próximo año 2024, cuando deberá informarse sobre este tipo de activos, respecto el año 2023.

Desde AKTION podemos ayudarte. Si no sabes si esta obligación puede afectarte y quieres evitar problemas con Hacienda, no dudes en contactar con nosotros, estaremos encantados de ayudarte.