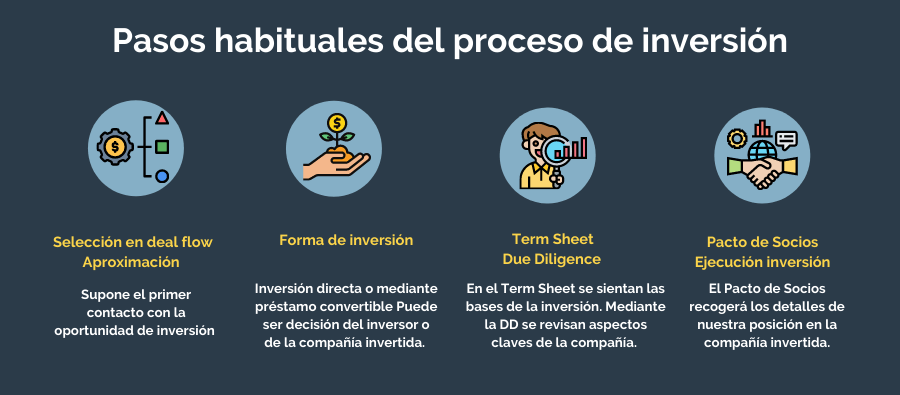

El proceso de inversión, desde la negociación hasta su materialización lleva consigo el análisis, la elaboración y negociación de una serie de documentos que en muchas ocasiones son desconocidos tanto por las startups como por los propios inversores.

En un anterior post nos centrábamos en la importancia del Term sheet, como documento esencial a tener en cuenta durante el proceso de la ronda de inversión. En esta ocasión, daremos un paso atrás y explicaremos cuales son los pasos habituales que marcan el proceso de la inversión. Algunas de estas fases podrían omitirse o diferir en función del perfil del tipo de ronda de inversión en la que nos encontremos (pre seed, seeed, Series A, Series B, Series C).

1.- Fundraising /Selección del Deal Flow: Enamora a tu inversor

El primer paso consistirá en captar la atención de los inversores para que inviertan en tu proyecto. Supone el primer contacto con la oportunidad de inversión. En esta fase, es de vital importancia contar con un buen pitch deck. Al respecto, existen infinitas recomendaciones entre los diferentes players del ecosistema. Algunas de ellas son: (i) poner en valor la solución que ofrece tu startup; (ii) explicar el modelo de negocio y (iii) presenta a tu equipo. Además, es muy recomendable tener trabajado el story telling de tu pitch. La narrativa, marca la diferencia en el éxito que puedas tener.

2.- Estructura de la ronda y de la forma de la inversión

La inversión que cualquier startup pretende recibir se puede obtener de forma directa mediante la correspondiente toma de participación del inversor en el capital social (equity) o bien mediante la suscripción de un préstamo convertible (en la práctica, denominadas notas convertibles como consecuencia de la traducción literal de su denominación en USA “convertible notes”).

Si se invierte de forma directa, el proceso habitual seguirá con la negociación y firma del term sheet para la posterior suscripción del pacto de socios y ejecución de los acuerdos societarios que formalicen la inversión y recojan la entrada del inversor en el capital social.

En el caso de que se invierta mediante las notas convertibles, el inversor entregará el dinero sin obtener en ese momento participaciones sociales de la compañía. No hay necesidad de que ambas partes tengan que discutir o negociar en ese momento cuál es la valoración de la startup, pues la conversión en capital se difiere a un momento posterior, que normalmente coincidirá con la siguiente ronda de inversión.

En función de la necesidad de la inversión, del timing y de la estructura financiera de la ronda, la startup decidirá en qué forma obtendrá la inversión. En ocasiones, es el propio inversor el que decide como invertir en la compañía.

3.- Negociación y firma del Term Sheet

El Term sheet es el documento en el que se reflejan los términos del acuerdo inicialmente alcanzado para la entrada del inversor. Así pues, se establecerán las condiciones en las que el inversor estaría dispuesto a invertir (p.e.: importe, forma de la inversión, precio por participación, fecha de cierre de la ronda, derechos que el inversor tendrá en el pacto de socios, elaboración due diligence, gastos, etc). A mayor profesionalización del inversor (FFF, Busines Angels, Familys offices, VCs,) mayor probabilidad de que se firme un Term Sheet tras las primeras negociaciones.

En este proceso, es clave tener en cuenta si la ronda de inversión se va a llevar a cabo mediante co-inversión (más de un inversor) para dar lógica a las negociaciones y firmar term sheets homogéneos y/o que no contengan incompatibilidades. En rondas de inversión con varios inversores es habitual detectar y/o definir a un lead investor con el que poder negociar los términos y condiciones generales de la inversión, así como los derechos y obligaciones a establecer en el pacto de socios. La finalidad no es otra que centrar los esfuerzos de la negociación con un solo inversor y que estos términos se puedan replicar al resto de inversores, sin dejar de atender a las circunstancias particulares de cada uno de ellos (importe individual de la inversión, política de inversión, etc.).

4.- Due Diligence

Como indicábamos al inicio, en función del nivel de profesionalidad del inversor, suele ser habitual establecer en el term sheet la realización de una Due Diligence con el objetivo de revisar algunos de los aspectos clave de la compañía y proteger la inversión.

Previamente al inicio de la ronda de inversión, como recomendación, la startup debería de llevar a cabo una revisión interna con la finalidad de que los requerimientos habituales solicitados por los inversores se cumplan de forma ágil y satisfactoria.

La Due Diligence supone una herramienta importante de negociación para el inversor (por ejemplo: riesgos, garantías, reducciones del precio).

En síntesis, se trata de poner orden en la compañía y comprobar que se cumple correctamente con materias como la propiedad intelectual, protección de datos, activos, estructura y documentación societaria, obligaciones en materia fiscal y de seguridad social., contratos con clientes, normativa sectorial, etc.

5.- Pacto de socios y ejecución de la inversión

Por último, se deberá suscribir el pacto de socios de la compañía con los inversores y los socios actuales, así como ejecutar y formalizar la inversión. Para ello, se tendrán en cuenta los acuerdos alcanzados con los inversores en el Term sheet.

El pacto de socios es la herramienta básica que va a determinar la forma en que van a interactuar los distintos socios de la sociedad. Su propósito es regular las relaciones entre ellos para prevenir conflictos, garantizar su resolución y alinear intereses en la continuidad del proyecto.

Los compromisos más relevantes a contemplar en el Pacto de socios tienen que ver con la entrada de la inversión, la administración y gestión de la empresa, la permanencia y dedicación del equipo directivo, así como los pactos de salida de los inversores (desinversión).

El pacto de socios podrá firmarse mediante documento privado utilizando, habitualmente, sistemas de firma electrónica (signaturit, docusign, etc.). También, se podrá firmar documento público ante notario. Ambas modalidades son totalmente válidas. La opción del pacto de socios firmado digitalmente en documento privado es cada vez más frecuente por su agilidad y facilidad para firmas a distancia.

Junto con la firma del pacto de socios, se deberán formalizar y suscribir los correspondientes acuerdos societarios que recojan la inversión recibida en la compañía, así como aquellos acuerdos que requieran de modificaciones estatutarias. Estos acuerdos societarios deberán elevarse a público ante notario e inscribirse en el registro mercantil. Con todo ello, el proceso de la ronda de financiación quedaría finalizado.

Cristian Cañadas (Lawyer. Corporate & Startups)